こんにちは、ドンキーです。

タイトルの通りなんだけど、新NISA、昨年から始まってなんだか盛り上がってるみたいだなと思った人、たくさんいると思う。

ただ、そういう人達の中でなかなか始められない人がいるとしたら、よく言われているNISAをやらない理由、「忙しくて金融機関に行けない、どこの証券口座がいいかわからない」、「NISAが複雑すぎてよくわからない」、「お金が減るのが怖い」だとか色々あると思います。これに加えて、僕が考える一番の理由はなんだかんだ言って「今は株価は割高じゃないの、バブルじゃないの」ってことだと思う。

今日はこの誤解についてデータに基づく論理的な根拠を示した上で解きたいと思ってるから、是非最後まで聞いていってほしい。

「あなたの友達ブログ」は、僕(ドンキー)が皆さんに少しでも有益な情報だったり、皆さんのちょっと楽しい暇つぶしにでもなるような時間になることを目的としたチャンネルです。友達の一人がなんか言ってるなーくらいの距離感で、エンタメとして聞いてもらえたら嬉しいです。

目次

株価が「割高」?それ、本当?

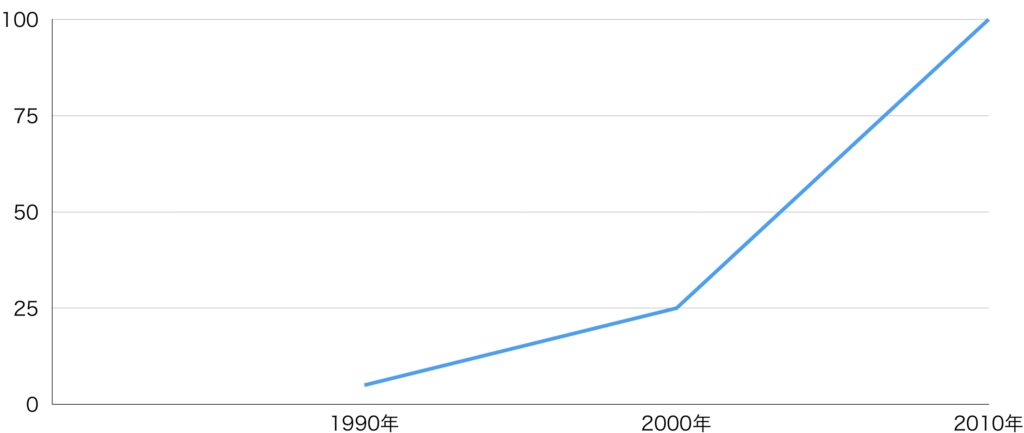

まずは、みんな大好きS&P500のチャートを見てほしい。ちなみに、S&P500っていうのは説明するまでもないかもしれないけど、米国企業を幅広く代表する500の企業が採用されている株価指数で、米国市場の値動きを概ね反映していると言える。

これを見ると、一つの疑問が湧いてくる。「今が割高なんじゃないか?」って。わかる、めちゃくちゃわかる。

でも、ここで僕が伝えたいのは、長期的に見れば今の株価は決して割高じゃないってこと。

けど、このグラフには数字のトリックとも言うべき要素が含まれているということは知っておいてほしい。

というのも、このチャートの右側の数字を見て。

等間隔に数字が並んでるけど、それがトリックなのよ。

「いや、チャートはそれが普通じゃん」って思ったかもしれないけど、例えばさ、今の株価が10%下がった場合を考えてみよう。今が5000ポイント近いから、1目盛が250ポイントだから、2目盛弱下がるってくらいだけど、じゃあ、数値で考えた時に、1980年にそのまま5000弱の数字を当てはめて2目盛弱だと、0以下になってしまう。

つまり、今の株価が高く見えるのは、成長してきたから当然だし、数値だけで判断することはできないということ。いわば今は「身長伸びすぎてズボンが短く見える」みたいな状況になっている。

一見急伸している2000年から投資した方が損・・・?

うん、我ながら例えが下手だと思うから具体例で説明しょうか。

次のグラフを見てほしい。

これを架空の株価チャートだとして、例えば10年間だけ保有するという条件の場合、1990年の株価指数が5だとして、1990年に株を買って2000年に売るのと、2000年に株を買って2010年に売るのではどっちの方が儲かるように見える?

もうわかってる人多いと思うけど、正解は1990年だよね。

と言うのも、1990年から2000年までは株価は5倍になってるけど、2000年から2010年には4倍にしかなっていない。一見2000年を節目に急騰しているように見えても、実際は一見穏やかな上昇に見える1990年から2000年に投資した方が儲けられていたということ。

「対数チャート」で株価を見る

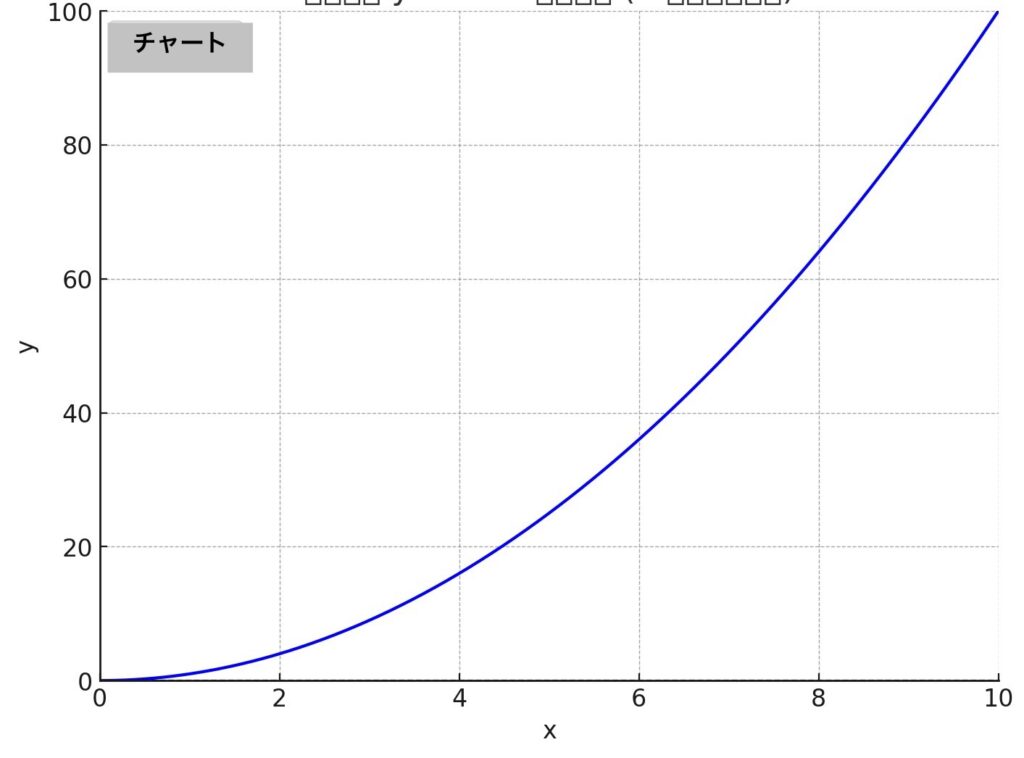

わかりやすくするためにまずは時間が経過するにつれて数%ずつ一定の割合で数字が上がっていくという架空のチャートを見てほしい。わかりやすくするためにまずは時間が経過するにつれて数%ずつ一定の割合で数字が上がっていくという架空のチャートを見てほしい。

ずっと同じ数%上がるという仮定だと、こういう風に、そもそもの母数が大きくなる後半ほど急上昇しているようなチャートになる。

一方で、これが対数チャート。

縦軸を価格ではなくパーセンテージでどれだけ上下したかっていうのを表したのが、対数チャートっていうんだけど、基準となる左目盛がパーセンテージだから、10%ずつ毎年上がっていくという仮定であればもちろん真っ直ぐな直線になる。

S&P500の対数チャート

これらを踏まえた上で、S&P500の対数チャートがこれです。

これだと、そんなに爆発的に増えてきたのではなくて、綺麗に右肩上がりで伸びているというのがわかると思う。

つまり、最初に見せた S&P500のグラフだと、わずか数%でも下がったら今の価格が高すぎるゆえに「うわっ!歴史的な大暴落じゃん!」ってなるけど、パーセンテージで考えたらそんなのはこれまでも何回もあって、30年前の同時期に数%下がってるのもこのグラフには頻繁に含まれているけど、「ん?ちょっと揺れた?」くらいにしか見えない。これがチャートのマジックなのよ。

物事の一面だけを見ていては正常な判断はできない

そういう意味では、2024年の8月に日経平均株価が4450円くらい下がった時に、マスコミが一斉に「過去最大の下落幅」って報道したけど、これも間違いではないけど、物事の一面にしかすぎないよね

もちろん過去最大の「下落幅」というのは真実なんだけど、「下落率」で言うと全くもって過去最大ではなかったわけで、あの報道で投資初心者で狼狽売りした人けっこういるんじゃないかな。

まぁ本題ではないからそれは置いといて、対数チャートを見ると今の株価は決して割高すぎるというわけではなく、ある意味健全に綺麗な右肩上がりで市場が成長しているってことを示していると思う。

何を買うか?コツはシンプルに!

これらを踏まえた上で、注意がある!「じゃあ何でもいいから株を買えばいいの?」っていうと、そうじゃない。

僕が特に初心者の人にオススメするのは、「全世界株」か「S&P500」っていう、手数料が超割安で安定的にこれからも成長を見込めるインデックス型の投資信託を選ぶこと。この2つはいわば投資界の「白ごはん」と「味噌汁」みたいなもんで、いつの時代も変わらず支持され続けるであろう鉄板のやつ。

逆に「日経平均」とかを選ぶとどうなるかって?30年前の最高値をやっと最近更新したくらいで、「俺たち、まだバブル時代の価格帯ウロウロしてますけど?」って状態です。え、俺タイムスリップしたのかな?って思うよね。

長期・分散・積立=投資の三種の神器

最後に、投資の基本はこれ。「長期・分散・積立」。この3つを守るのが大事。

イメージで言うとこれらは「運動・食事・睡眠」みたいなもん。これさえ続ければ健康(=お金)が増える。逆にこれ崩すと「暴飲暴食で寝不足→体壊す→病院代で赤字」って流れになるから要注意。

それと、初心者は「全財産いきなり突っ込む」みたいなことは絶対NG。まずは毎月1万円とか3万円とか、無理ない範囲でコツコツ積み立てていこう。それが正解!

最後に、これだけ言わせて!「いつかやろう」の「いつか」って来ないんだよね。NISAも同じで、「ちょっと様子見てからやろうかな?」って思ってるうちにどんどん時間は経っていくから。だから、今始めるのが正解。

それじゃまた次回!「いつかやろう」は今から始めよう!バイバイ!

[…] 今ってバブルじゃね?高掴みじゃね?ということ。おっしゃる通り、その可能性は十分ある。ただ、これに対する1つの答えは以前の記事でも伝えた通り、対数チャートを使えばそうでもないとも言えるから、よかったら参考に見てほしい。 […]